Аппетит к рисковым активам вырос на прогнозах к снижению ключевой ставки на фоне последнего заседания ФРС.

Большинство азиатских рынков акций завершило пятничные торги в плюсе. Исключением стал китайский индикатор.

Поддержку рынку на прошлой неделе оказало общее увеличение аппетита к риску в связи с ожиданиями существенного снижения базовой процентной ставки Федеральной резервной системой в следующем году.

Внимание трейдеров теперь направлено на заседание Банка Японии, которое пройдёт на этой неделе. Рынок ждёт от японского ЦБ сигналов о том, когда он может отказаться от политики отрицательных процентных ставок, отмечает Trading Economics.

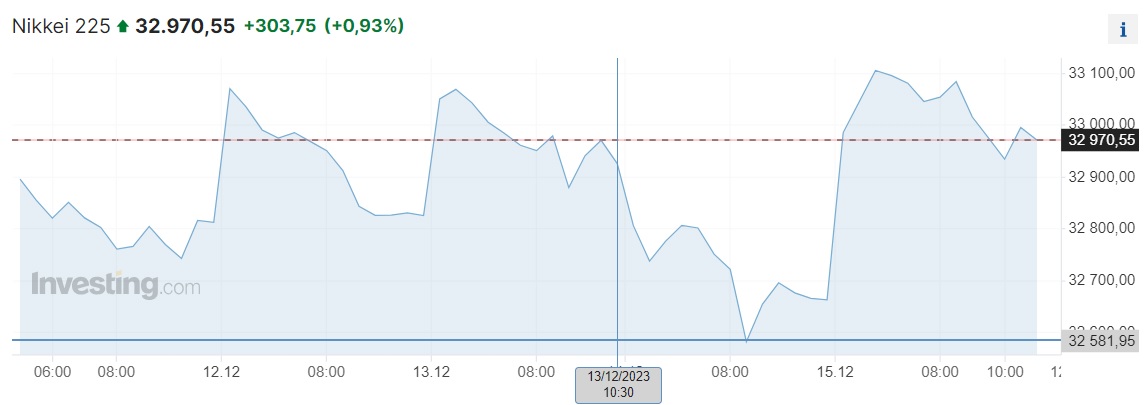

Японский фондовый индекс Nikkei 225 (JP 225) прибавил +0,9% по итогам торгов в пятницу, 15 декабря. За неделю индикатор вырос на +662,69 пункта, или на +2,05%, с 32 307,86 до 32 970,55 пункта.

Лидером роста стали акции судоходной компании Mitsui O.S.K. Lines, подорожавшие на +7,1%, лидером снижения – бумаги фармкомпании Sumitomo Pharma (-9%).

Акции ещё одной судоходной компании – Kawasaki Kisen Kaisha – подорожали на +6,9%, производителя электрооборудования Yaskawa Electric – на +6,8%.

Стоимость бумаг Advantest поднялась на +3,9%, Sony Group подорожала на +3,1%, Tokyo Electron – на +1,4%, Toyota Motor – на +1,1%.

Гонконгский Hang Seng прибавил +2,4% на пятничных торгах. За неделю рост составил +2,85%: индекс вырос на +465,50 пункта, с 16 324,50 до 16 790,00 пункта.

Китайский Shanghai Composite опустился на -0,6%. При этом за неделю показатель упал на -27,00 пункта, или на -0,91%, снизившись с 2969,56 до 2942,56 пункта.

Статданные, опубликованные в пятницу, 15 декабря, показали, что темпы роста промышленного производства и розничных продаж в Китае ускорились в ноябре. Повышение розничных продаж, однако, не оправдало прогнозов рынка.

Объём промпроизводства в прошлом месяце увеличился на 6,6% в годовом выражении после повышения на 4,6% в октябре, говорится в отчете Государственного статистического управления (ГСУ) КНР. Консенсус-прогноз экспертов, который приводит Trading Economics, предусматривал ускорение роста до 5,6%. Ноябрьские темпы увеличения промпроизводства в Китае были максимальными с февраля 2022 года.

Розничные продажи в КНР в ноябре увеличились на 10,1% по сравнению с тем же месяцем прошлого года. Темпы роста ускорились по сравнению с 7,6% в октябре, но оказались слабее среднего прогноза аналитиков в 12,5%. Увеличение розничных продаж отмечено по итогам 11-го месяца подряд, в ноябре оно было максимальным с мая.

Безработица в Китае в ноябре осталась на уровне 5%.

Народный банк Китая (НБК, центробанк страны) в пятницу влил в финансовую систему 1,45 трлн юаней (204 млрд долларов) в рамках программы среднесрочного кредитования (MLF). Ставка по кредитам сроком на год, выдаваемым в рамках MLF, осталась на уровне 2,5%, говорится в сообщении НБК. С учетом того, что в декабре истекает срок погашения кредитов на 650 млрд юаней, чистый приток средств в банковскую систему составит 800 млрд юаней, отмечает Trading Economics.

Комиссия по регулированию рынка ценных бумаг (China Securities Regulatory Commission, CSRC) Китая рекомендовала публичным компаниям чаще выплачивать дивиденды и намерена усилить надзор за теми, кто их не платит. Соответствующие рекомендации опубликованы на сайте комиссии.

Фондовые индексы крупнейших стран Западной Европы завершили торги в минувшую пятницу разнонаправленно. Инвесторы оценивали заседания центробанков и статданные из еврозоны.

Банк Англии в четверг сохранил базовую ставку на уровне 5,25% годовых. При этом руководство ЦБ по-прежнему ожидает, что инфляция в стране вернется к целевому уровню лишь в 2025 году.

"Денежно-кредитная политика должна оставаться достаточно ограничительной в течение достаточного времени для устойчивого возвращения инфляции к целевому уровню в 2% в среднесрочной перспективе", – говорилось в заявлении Банка Англии.

Стоит отметить, что в четверг, 14 декабря, ФРС, Европейский центральный банк и Банк Англии оставили процентные ставки без изменений, но при этом сохранили планы по сохранению жесткой политики в течение следующего года для борьбы с инфляцией, которая по-прежнему превышает целевой уровень.

Но если ЕЦБ заявил, что вопрос о смягчении монетарной политики даже не поднимался на двухдневном заседании, то Банк Англии сделал акцент, что ставка останется высокой в течение длительного периода, а Центральный банк Норвегии даже повысил ставку.

Несмотря на это, трейдеры все более активно обсуждают вероятность начала цикла уменьшения процентных ставок ведущими мировыми центробанками уже в следующем году, пишет Trading Economics.

Индекс потребительского доверия в Великобритании в декабре поднялся до самой высокой отметки за последние три месяца. Значение показателя увеличилось до минус 22 пунктов по сравнению с минус 24 пунктами в ноябре, сообщается в отчете GfK NOP Ltd. Результат совпал со средним прогнозом аналитиков.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 увеличился за неделю на +4,34 пункта, или на +0,92%, и составил 476,60 пункта.

Британский индикатор FTSE 100 снизился на -0,95%, германский DAX стал дешевле менее чем на 0,01%, испанский IBEX 35 уменьшился на -0,75%. Тем временем французский CAC 40 вырос на +0,28%, а итальянский FTSE MIB подорожал на +0,05%.

ЕЦБ сохранил неизменными все три ключевые процентные ставки по итогам заседания в четверг. Базовая ставка по кредитам оставлена на уровне 4,5%, ставка по депозитам – на уровне 4%, ставка по маржинальным кредитам – 4,75%. При этом в ходе пресс-конференции по итогам заседания глава ЕЦБ Кристин Лагард сказала, что регулятор пока не думает о снижении ставок.

Несмотря на это, трейдеры всё более активно обсуждают вероятность начала цикла уменьшения процентных ставок ведущими мировыми Центробанками уже в следующем году, пишет Trading Economics.

Фондовый рынок США завершил торги пятницы разнонаправленно за счёт укрепления секторов технологий, потребительских услуг и сырья. Негативная динамика последовала из секторов коммунальных услуг, телекоммуникаций и здравоохранения.

Бюджетное управление конгресса США прогнозирует замедление темпов экономического роста и роста потребительских цен в стране в следующем году.

Согласно прогнозу профильного управления, в 2024 году рост ВВП с поправкой на инфляцию составит 1,5% по сравнению с 2,5% в текущем году. В 2025 году темпы подъёма американской экономики, как ожидается, ускорятся до 2,2%.

Инфляция (индекс PCE, ключевой показатель для Федрезерва), по оценкам бюджетного управления, замедлится в следующем году до 2,1% с 2,9% в этом году и немного ускорится, до 2,2%, в 2025 году.

Безработица в США, как ожидается, в четвертом квартале следующего года составит 4,4%. Прогноз на конец 2023 года предполагает, что этот показатель будет находиться на уровне 3,9%.

Американские фондовые индексы завершили преимущественно в плюсе торги в пятницу и зафиксировали рост по итогам седьмой недели подряд, чего не наблюдалось с 2017 года, пишет finmarket.ru.

"Рост оптимизма участников рынка в последние несколько недель оправдан", – отметил старший экономист Ameriprise Financial Рассел Прайс.

Тем не менее рост индексов в пятницу сдержали заявления главы Федерального резервного банка Нью-Йорка Джона Уильямса о том, что Федрезерв в данный момент даже не обсуждает вопрос снижения процентных ставок.

"На самом деле сейчас мы не говорим про снижение ставки, – сказал Уильямс в интервью CNBC. – Мы сфокусированы на том, достигла ли денежно-кредитная политика достаточно ограничительного уровня, чтобы обеспечить возврат инфляции к двум процентам. Это главный вопрос для нас".

На момент закрытия на Нью-Йоркской фондовой бирже Dow Jones подорожал на +0,15%, достигнув исторического максимума. За неделю индикатор поднялся с 36 247,87 до 37 305,16 пункта, набрав +2,92%, или +1057,29 пункта.

Индекс S&P 500 уменьшился на -0,01%, при этом набрав за неделю +114,82 пункта, или +2,49%, поднявшись с 4604,37 до 4719,19 пункта.

Nasdaq Composite прибавил +0,35% и составил 14 813,92 пункта. За неделю индикатор вырос на +409,95 пункта, или на +2,85%, с 14 403,97 пункта.

По информации investing.com, в лидерах роста среди компонентов индекса Dow Jones по итогам пятничных торгов были акции Boeing Co, которые подорожали на +7,22 пункта (+2,82%), закрывшись на отметке в 263,46 доллара за бумагу. Котировки Intel Corporation выросли на +0,98 пункта (+2,17%), завершив торги на уровне 46,16 доллара за бумагу. Акции Salesforce Inc выросли в цене на +4,32 пункта (+1,68%), закрывшись на отметке 261,53 доллара за бумагу.

На Нью-Йоркской фондовой бирже количество подешевевших бумаг (1962) превысило количество закрывшихся в плюсе (938), а котировки 75 акций практически не изменились. На фондовой бирже NASDAQ бумаги 2036 компаний подешевели, 1421 выросли, a 98 остались на уровне предыдущего закрытия.

Напомним, что ФРС на заседании 12-13 декабря оставила без изменений ключевую ставку в США на уровне 5,25-5,50% годовых. Следующее заседание Федрезерва пройдёт 31 января следующего года. Вероятность того, что ставка останется на нынешнем уровне, составляет 89,7%. На снижение до 5,00-5,25% приходится 10,3%.