Аналитический центр Ассоциации финансистов Казахстана (АФК) представил обзор кредитования субъектов предпринимательства за 2024 год.

Ключевые тенденции

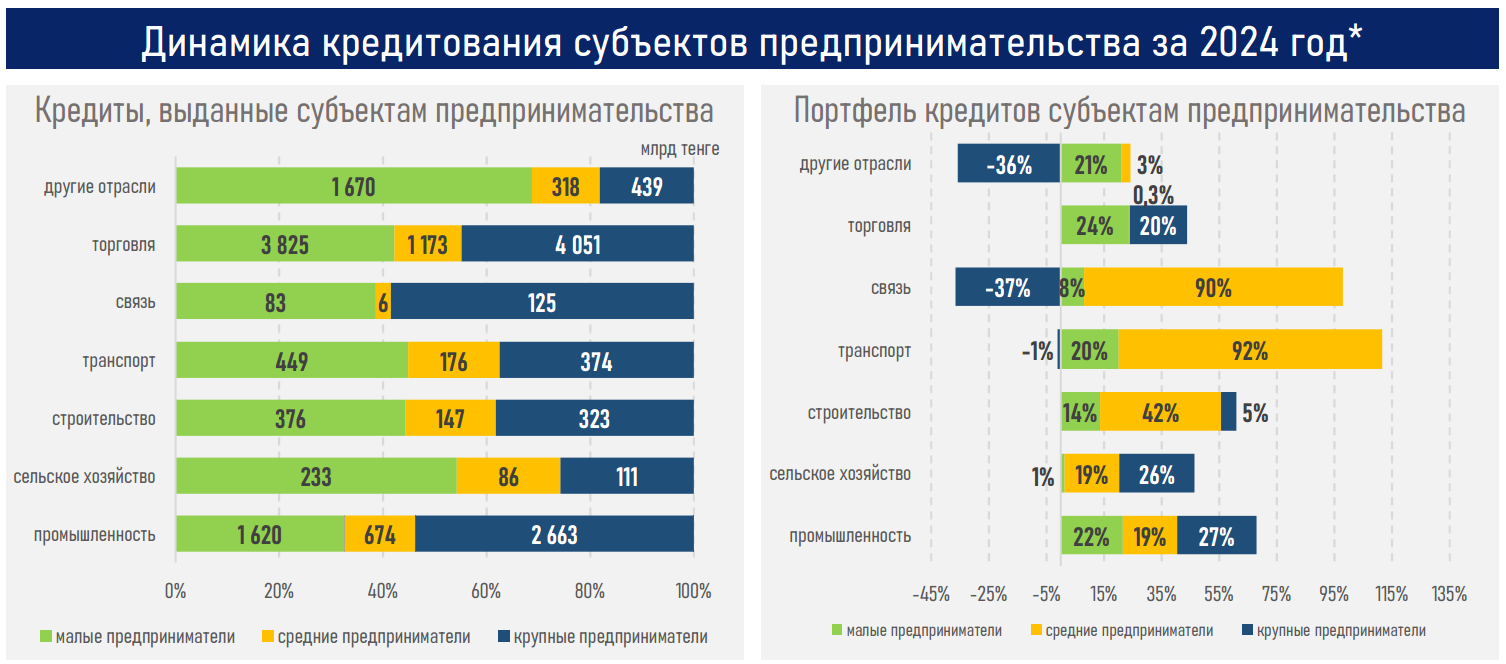

По итогам 2024 года банковский сектор выдал бизнесу 18,9 трлн тенге новых займов, что на 18,5% или 3,0 трлн тенге больше, чем в 2023 году. При этом 96% от выданных новых займов бизнесу приходятся на БВУ.

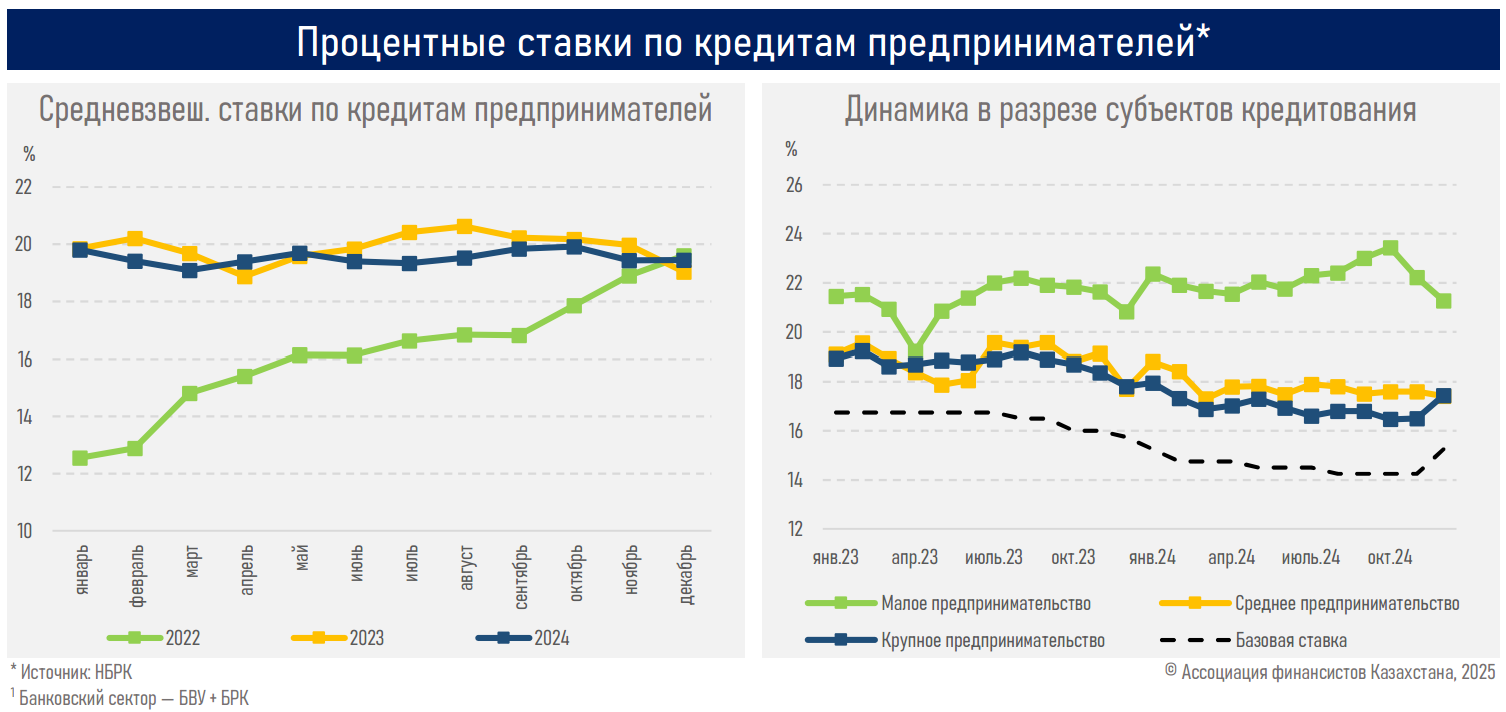

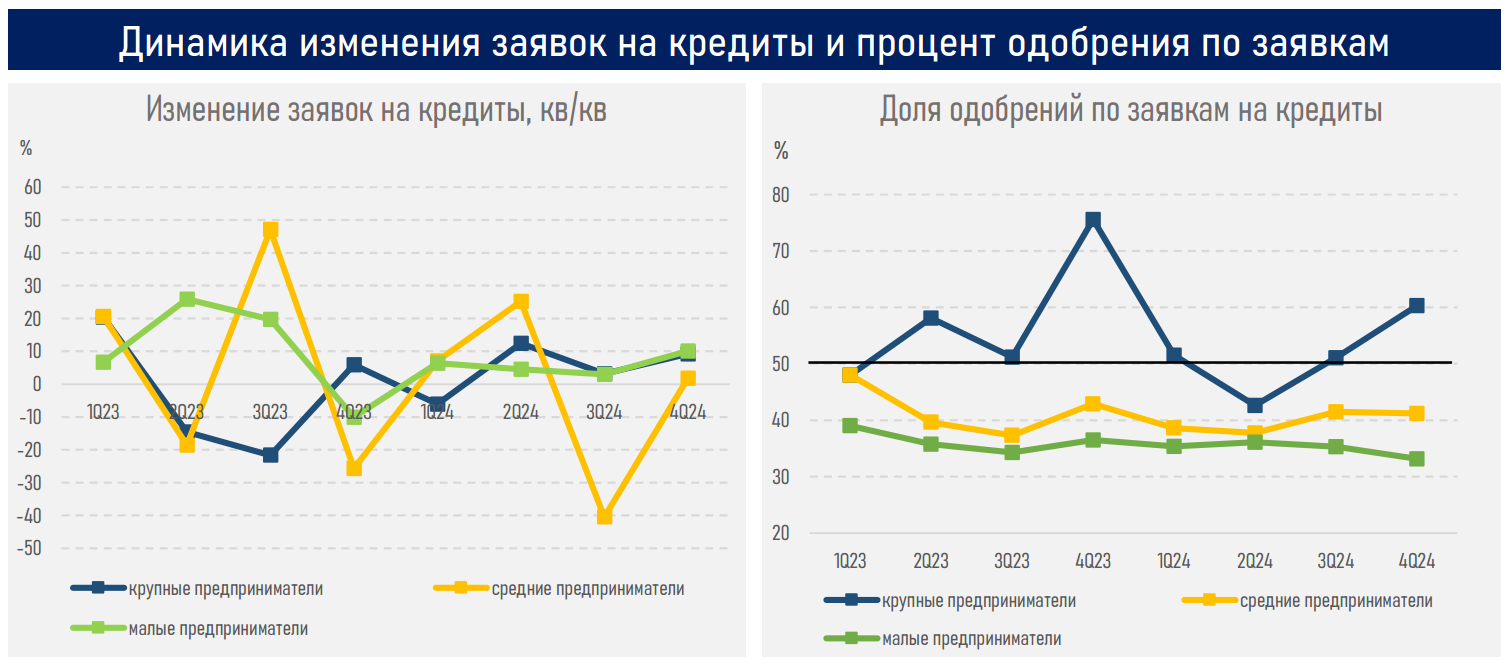

Драйвером роста выдачи кредитов бизнесу в разрезе субъектов кредитования выступил крупный бизнес (+23%) на фоне постепенного снижения стоимости заемных ресурсов для них (см. ниже), увеличения средних размеров заявок (до 8,8 млрд тенге с показателя в 7,3 млрд тенге на начало года), реализации инвестиционных проектов и отложенного за 2023 год спроса, более высокой доли одобрения (см. ниже).

В разрезе отраслей экономики весь прирост у крупного бизнеса приходится на три отрасли: торговлю (+816 млрд тенге), промышленность (+503 млрд тенге) и транспорт (+104 млрд тенге) на фоне позитивной динамики их вклада в ВВП (рост торговли составил 9,1%, промышленности — 2,8%, транспорта — 8,5%) и значимой доли в экономике (19%, 26% и 6% соответственно).

Выдача новых займов в сегменте малого и среднего бизнеса увеличилась на 15% и 18% соответственно на фоне неоднозначного изменения стоимости ресурсов (см. ниже), снижения числа заявок на кредиты (из-за временного отсутствия финансирования по госпрограммам ввиду освоения лимитов), ухудшения их финансового состояния и более низкого показателя одобрений (см. ниже).

По результатам статистического анализа НБРК, по итогам 2024 года, доля устойчивых предприятий среди малого бизнеса опустилась до 17,6% (19,5% на начало года), у средних — до 16,9% (17,4%).

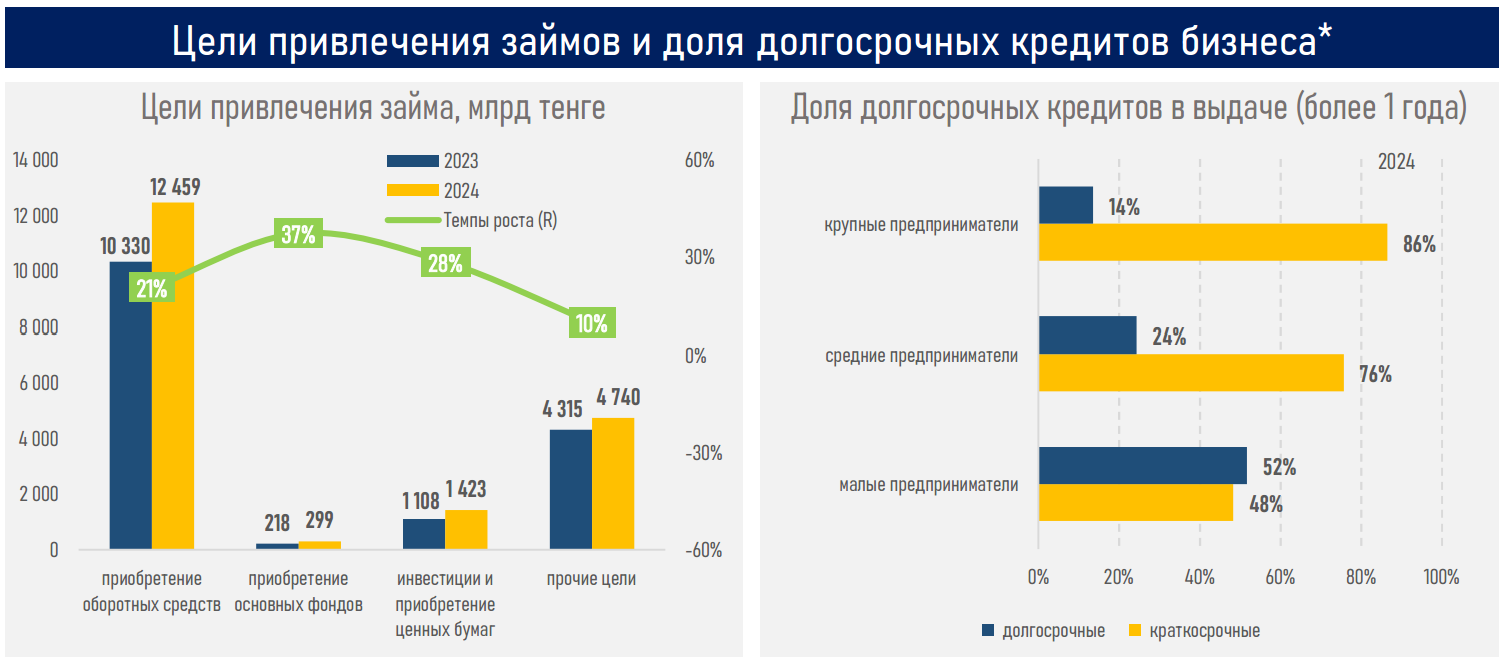

На фоне реализации крупных инвестпроектов более высокий прирост в относительном выражении наблюдался у приобретения основных фондов (+37%), но ключевую долю по-прежнему занимает пополнение оборотных средств (66% от всех выданных кредитов) на фоне всё ещё высоких ставок в системе и необходимости обеспечения операционной деятельности (закупка сырья, материалов и товаров, покрытие расходов на логистику, поддержание необходимого уровня ликвидности, и т.д.).

Между тем ценовые условия по кредитам крупного бизнеса имели наибольшую чувствительность к изменениям базовой ставки (см. ниже), тогда как у МСБ явной трансмиссии не наблюдалось, вероятно, из-за доступных льготных субсидий и гарантий, значительно снижающих конечную стоимость их кредитов.

На фоне доступности госпрограмм основная доля займов малого бизнеса приходится на долгосрочные займы (52%), но у среднего и крупного их доли значительно ниже (см. ниже).

В текущем квартале ожидается снижение спроса на займы со стороны МСБ в связи с временным отсутствием финансирования в рамках отдельных госпрограмм, традиционным замедлением деловой и потребительской активности, но спрос со стороны крупного бизнеса может остаться устойчивым под влиянием реализации крупных инвестиционных и инфраструктурных проектов.

Резюме

Двухзначный прирост кредитования бизнеса продолжается как во всех сегментах бизнеса (малый, средний, крупный), так и в разрезе практически всех отраслей экономики (снижение зафиксировано лишь в строительстве на 4,7%) на фоне смягчения ценовых условий по займам (у отдельных субъектов), запуска новых продуктов (на рынок выведены залоговые и беззалоговые скоринговые продукты для бизнеса), активного проникновения кредитования среди предпринимателей (кол-во бизнес-заемщиков выросло до 531,7 тыс. с показателя в 440,8 тыс. на начало года), регуляторных мер по стимулированию кредитования бизнеса.

При этом две трети привлеченных бизнес-кредитов (66% от всей выдачи займов бизнесу) предназначены для пополнения оборотных средств из-за нецелесообразности брать «длинные» займы и превалирования торговой отрасли в экономике (26%).

После повышения базовой ставки ухудшились оценки предприятий относительно ценовых условий кредитования (уровень ставок по кредиту, размер дополнительных комиссий) и неценовых условий (размер и срок кредита, требования к финансовому состоянию заемщика и обеспечению).

В то же время высокие проинфляционные риски в экономике (из-за роста цен на регулируемые услуги, роста издержек бизнеса из-за удорожания сырья, электроэнергии и импортных комплектующих, высоких фискальных расходов, продолжающегося переноса ослабления курса в цены) будут, с высокой вероятностью, препятствовать нормализации монетарных условий в первом полугодии, сдерживая улучшение ценовых условий по кредитам. Тем не менее в текущем квартале в разрезе отраслей экономики прогнозируется увеличение спроса на кредиты среди предприятий обрабатывающей промышленности, сельского хозяйства и строительства.